Налоги в Германии: особенности законодательства

При переезде в Германию мигранту бывает сложно сразу разобраться в местных правилах уплаты налогов. Ситуация осложняется незнанием языка. Расскажем в статье, какие налоги в Германии нужно платить иностранным гражданам, какие здесь существуют налоговые вычеты и как происходит оплата налогов.

Особенности налоговой системы в Германии

Когда мигрант прибывает в Германию, то одна из первых задач — оформление налогового номера. Для иностранцев предусмотрено сразу 2 номера: Steuer ID и Steuernummer. Первый номер — Steuer ID (или Steuer Identifikationsnummer) — основной, это название нужно запомнить тем, кто хочет знать, как в Германии называется ИНН. Его присваивают при первой регистрации в Германии, и он выдается только один раз. Второй номер — Steuernummer — выдается налоговым управлением, когда иностранец регистрируется в новом городе. Если придется переехать, то на новом месте жительства нужно оформлять новый Steuernummer. Если мигрант устроится на работу без идентификационного номера, штрафов не будет, но по умолчанию его прикрепят к 6 классу налогоплательщиков и будут удерживать с зарплаты самый высокий налог.

Все налогоплательщики в Германии делятся на 6 классов. К какому классу вас отнесут — зависит семейного положения, наличия детей, величины дохода:

| Налоговый класс | Характеристики налогоплательщика |

|---|---|

| 1 | Одинокий, вдовец (вдова) или разведен |

| 2 | Родитель-одиночка |

| 3 | Состоит в браке (официальном или гражданском) и имеет более высокий доход, чем партнер |

| 4 | Состоит в браке и имеет такой же доход, как партнер |

| 5 | Состоит в браке и имеет более низкий доход, по сравнению с партнером |

| 6 | Работает на нескольких работах |

Для каждого класса свои ограничения по сумме необлагаемого налога. То есть государство определяет минимальный лимит по доходу — с него не удерживают налог. А с суммы, превышающей лимит, уже придется платить налог. При необходимости класс можно поменять по заявлению (даже задним числом). Если в конце налогового периода налогоплательщик понимает, что ему было бы выгоднее относиться к другому налоговому классу, то он просто пишет заявление, и государство делает перерасчет. Всю излишне уплаченную сумму возвращают заявителю. Конечно, при условии, что подобное заявление обосновано фактическим положением дел.

Виды налогов в Германии

Все работающие немцы и мигранты обязаны платить налог на доходы в Германии (Einkommensteuer). С каких доходов нужно отдавать процент в бюджет:

- с доходов, полученных от самозанятости и ведения бизнеса;

- с официальной зарплаты;

- с наследства и алиментов;

- с доходов от сдачи жилья в аренду;

- с доходов, связанных с ведением сельского хозяйства (продажи фермерских продуктов, к примеру);

- с доходов, полученных от сделок с недвижимостью.

Перечислим доходы, которые не облагаются налогом:

- пособия по безработице;

- социальные выплаты от государства;

- родительские пособия и выплаты на детей;

- выигрыши в лотерею.

Обратите внимание: социальные пособия не облагаются налогом, но они могут быть учтены при расчете общего налогооблагаемого дохода.

Налоговый кодекс Германии предусматривает, что подоходный налог взимается по прогрессивной системе. Это значит, что для каждой части дохода действует своя ставка. Есть специальная таблица подоходного налога, по которой можно определить, какой процент удержат в том или ином случае. В некоторых случаях размер подоходного налога в Германии достигает 45%.

Кроме подоходного налога, налогоплательщики платят взнос солидарности (Solidaritätzuschlag) и церковный налог (Kirchensteuer). В первом случае речь идет о дополнительном сборе для финансирования бывшей Восточной Германии. С 2021 года этот взнос платят только те, чей доход превышает определенную сумму (она может меняться по решению властей).

Церковный налог идет на финансирование церквей. При получении налогового номера в анкете нужно указать, к какой конфессии вы относитесь. В пользу этой церкви и будет направляться ваш взнос (надбавка составляет 8-9% к основному налогу). От уплаты церковного налога можно отказаться. Для этого подается заявление в ЗАГС или в суд на «выход из церкви». Придется один раз заплатить госпошлину, но зато потом вас освободят от уплаты этого взноса.

Дополнительные налоги в Германии:

- на теле- и радиовещание;

- на содержание собак;

- транспортный налог.

Из зарплаты удерживают не только налоги, но и социальные взносы: на медицинскую страховку, пенсионное обеспечение, страхование от безработицы и на случай потери трудоспособности. Размер взносов зависит от величины зарплаты, но государством установлены лимиты. Как только доход работника достигает определенной отметки, размер взносов перестает расти и взимается по твердой ставке.

Налоговые вычеты

Несмотря на сложное налогообложение в Германии и высокие ставки по налогам, у каждого гражданина и мигранта есть право на возврат части уплаченных процентов. Ежегодно до 31 июля граждане Германии и мигранты подают налоговую декларацию. Декларация подается в электронной форме. Для заполнения можно обратиться в компанию, которая оказывает услуги за деньги, или воспользоваться бесплатным инструментом ELSTER, разработанным министерством финансов Германии.

Несмотря на то, что отдельные категории граждан освобождены от обязательной подачи декларации, большинство все равно стараются это сделать. Дело в том, что в декларации указывают все категории расходов, по которым можно получить налоговые вычеты. То есть государство возвращает часть уплаченных в бюджет налогов. За какие расходы можно получить вычет:

- Расходы, связанные с работой. Если вы находитесь в поиске работы и регулярно отправляете резюме потенциальным работодателям, то государство готово возместить траты за каждую отправленную заявку. Также компенсируют проезд до места, где проводится собеседование. Деньги также можно вернуть за покупку формы, обуви, литературы, купленной для работы. Государство компенсирует даже проезд до работы, независимо от того, каким транспортом вы пользуетесь (за каждый километр возвращают определенную сумму). Если вам приходится тратить деньги на обеды, то за это тоже предусмотрен вычет.

- Расходы, связанные с семьей. Когда налогоплательщику приходится переезжать на другое место жительства, то государство готово взять на себя часть расходов по найму транспорта и грузчиков. Главное — оплачивать все услуги официально и сохранять квитанции. Если мигрант переехал в страну с малолетними детьми, то их наверняка устраивают в детский сад или нанимают няню. Вычет позволяет вернуть часть денег, потраченных на нянь, садики и школы.

- Расходы на самообразование. Если вы посещаете платные языковые курсы, чтобы лучше овладеть немецким, то эти расходы можно указать в налоговой декларации и вернуть часть потраченных средств. Большинство иностранных граждан выбирают именно этот вариант, чтобы быстрее научиться общаться по-немецки. Первое время, конечно, можно пользоваться установленными на смартфон переводчиками, но для нормальной жизни в любом случае придется учить язык.

Если вы платите налоги в Германии, то сохраняйте все чеки и квитанции. При подаче налоговой декларации можно вернуть солидную часть уплаченных налогов. Главное — приложить к декларации справку, полученную от работодателя. В ней указана сумма удержанных налогов.

Мигрантам, переехавшим в Германию, будет полезна информация не только по налогам. Есть ряд ресурсов, которые помогают быстрее адаптироваться в стране, учить язык. Они даже позволяют рассчитывать на помощь в случае сложной жизненной ситуации.

Как уплачивать налоги в Германии

Схема уплаты зависит от вида налогов. Основные налоги для физических лиц в Германии, а также страховые взносы автоматически удерживаются работодателем из зарплаты. В конце года сотруднику выдают справку, где указано, какой доход он получил за истекший период, и сколько процентов с дохода удержано. Часть налогов нужно уплачивать самостоятельно по квитанции (на телевещание или на собак, к примеру).

Подведем итоги

Налоги в Германии платят и граждане, и мигранты. Чтобы не переплатить по обязательным взносам, по приезде в страну нужно сразу оформить номер налогоплательщика, иначе налог будут взимать по самой высокой ставке. Система налогообложения в Германии довольно сложная. Действуют разные классы налогоплательщиков, а величина налога зависит не только от размера зарплаты, но и от семейного положения, наличия детей и других факторов. Тем не менее часть уплаченных налогов можно вернуть за счет налогового вычета.

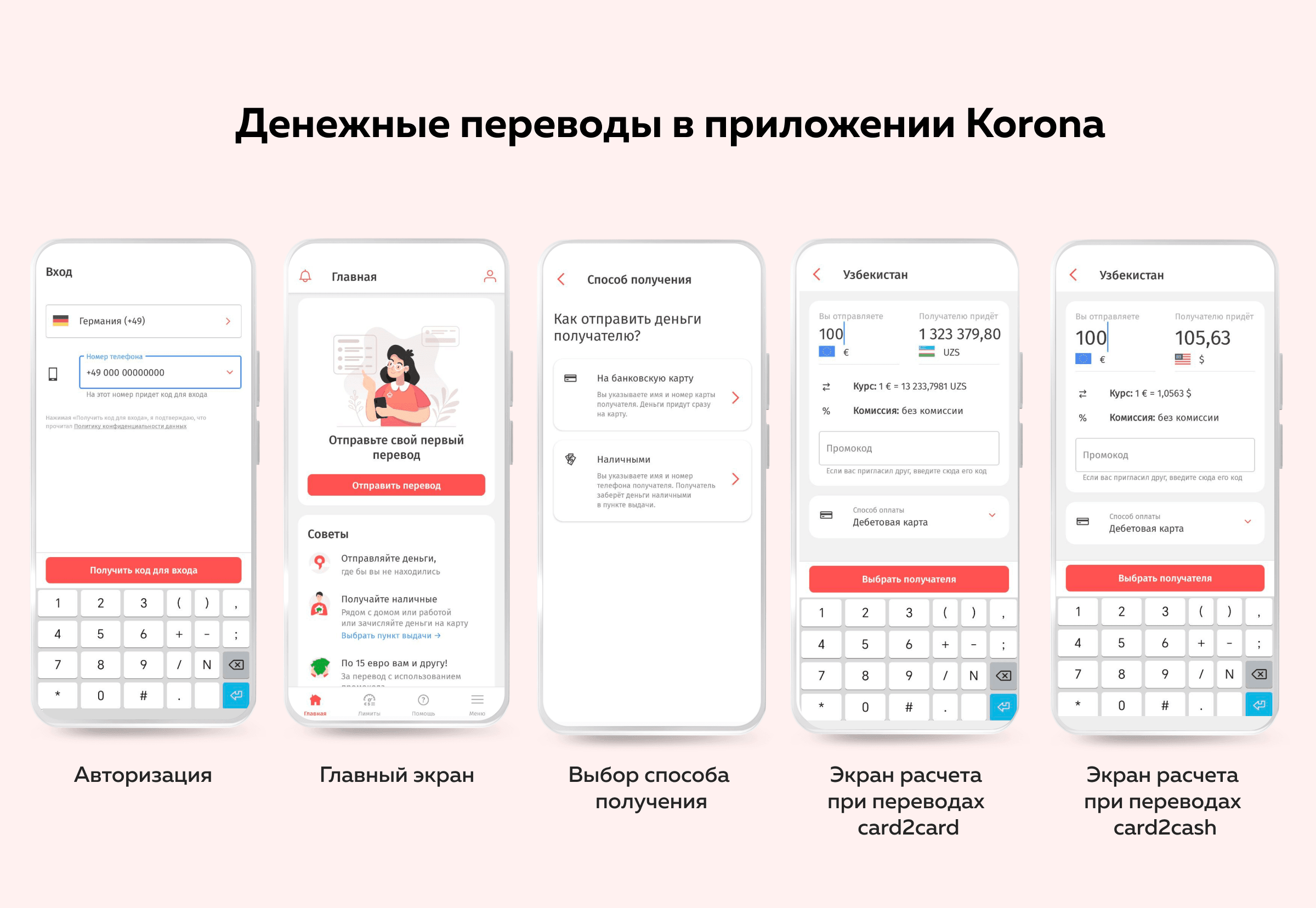

Дополнительную экономию на расходах можно получить за счет акций, скидок, специальных предложений. К примеру, если вы регулярно отправляете деньги за рубеж из Германии, то пользуйтесь сервисами с самыми низкими комиссиями. Приложение Korona позволяет отправлять деньги из Европы, при этом удерживает минимальный процент за транзакции, а в случаях, когда валюта отправления и валюта получения различаются, с отправителя вообще не взимают комиссию.

Если вам интересна тематика жизни в Европе, ознакомьтесь с другими статьями в нашем блоге.